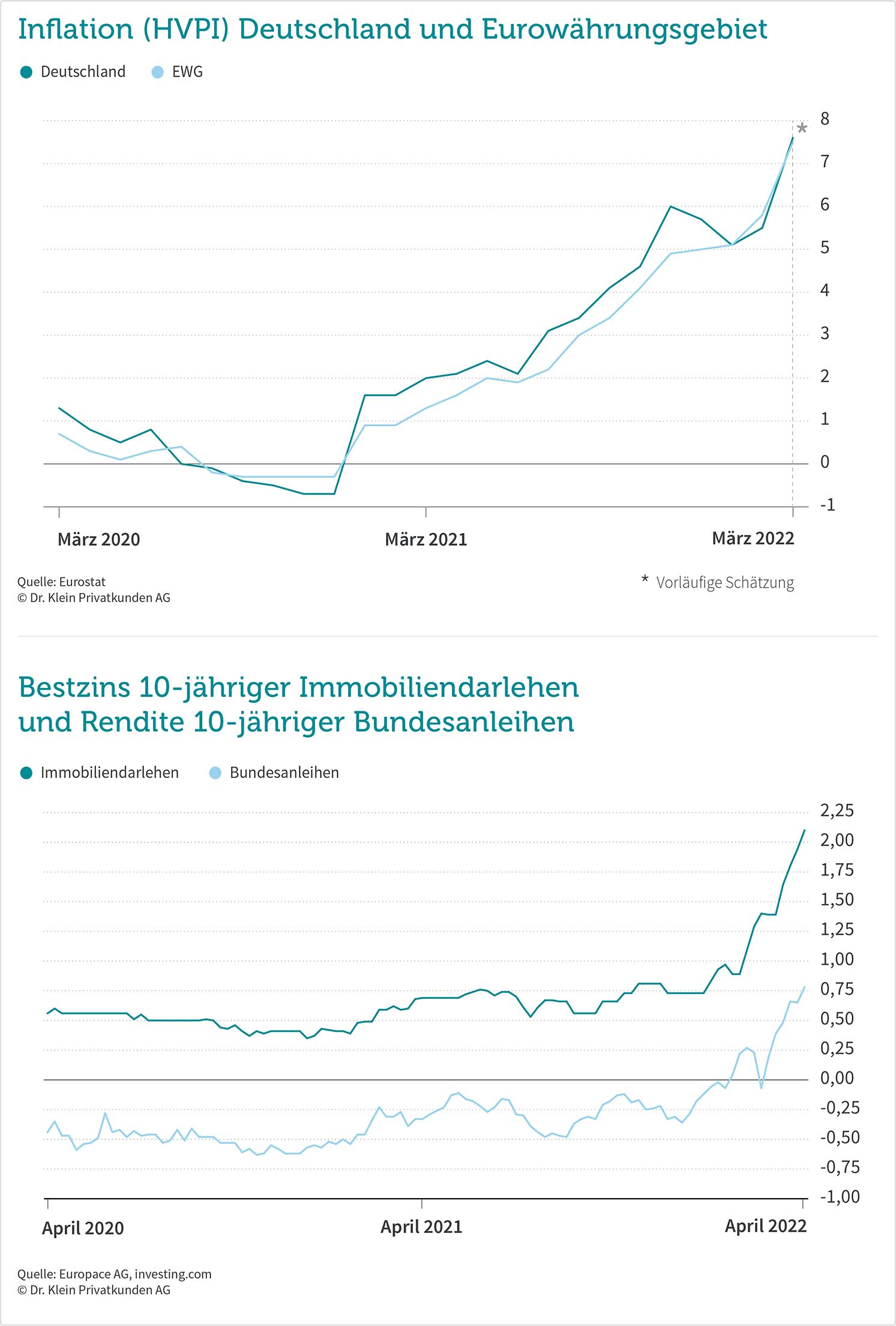

Die Zinsen für Baufinanzierungen sind in diesem Jahr extrem schnell gestiegen: Mit einem Plus von zirka 1,2 Prozentpunkten kosten 10jährige Darlehen aktuell doppelt so viel wie noch Ende letzten Jahres. Weiterhin mehr als hohe Inflationserwartungen setzen zukünftig sie auch unter Druck, und in der jüngsten Ratssitzung hat die Europäische Zentralbank (EZB) bestätigt, die Zinswende einzuleiten . die Nachfrage nach Immobilien und Michael Neumann zufolge deren Finanzierung sei ein weiterer Zinsanstieg möglich , dämme die aktuelle Entwicklung aber nicht ein.

Gründe für den Anstieg der Baufinanzierungszinsen

„Mit einer Normalisierung des Zinsniveaus haben wir 2022 gerechnet. Dass der Anstieg aber so schnell und so hoch ausfallen würde – das war nicht zu erwarten.“ Einen wichtigen Grund sieht der Experte in den Inflationserwartungen, die an der Realität vorbeigingen: „Der Markt hat Ende letzten Jahres einen Rückgang in diesem Jahr eingepreist – doch das Gegenteil ist der Fall.“ Aktuell liegt die Inflation bei einem Rekordwert von 7,5 Prozent und voraussichtlich wird sie auch im kompletten Jahr 2022 hoch bleiben. Angefacht durch hohe Energie- und Lebensmittelpreise verstärken auch die Folgen des Kriegs in der Ukraine die Verteuerungen, großflächige Lockdowns in China könnten ebenfalls dazu beitragen. Neben der Inflation setzt auch die US-amerikanische Notenbank Fed die EZB unter Druck, Anleihekäufe zu beenden und Zinsen zu erhöhen. Fed-Chef Powell hat bereits die Zinswende eingeläutet und einen aggressiven Kurs zur weiteren Anhebung angekündigt. Statt ursprünglich drei stehen jetzt bis zu sieben Zinsschritte für 2022 im Raum. „Mit Blick auf die USA preist der Markt für Europa bereits jetzt mehr Zinserhöhungen ein als wir in diesem Jahr sehen werden“, vermutet Michael Neumann. „Zum Teil sehe ich aktuell eine Übertreibung des Marktes. Vor diesem Hintergrund wäre auch ein Zinsniveau von 3 Prozent für 10-jährige Baufinanzierungen in 2022 vorstellbar – aus heutiger Sicht allerdings nicht mit rationalen Gründen zu erklären.“

EZB bereitet Zinswende vor – zögerlich

Immer massiver wurden die Forderungen an die EZB, konkrete Schritte für die Normalisierung der Geldpolitik umzusetzen. Doch zugleich verschlechtern sich die konjunkturellen Ausblicke durch die Folgen des Krieges, Corona-Maßnahmen in China und die unsicheren geopolitischen Entwicklungen. Insofern kann die Notenbank nicht die eine richtige Entscheidung treffen: Mit Zinserhöhungen gegen die steigende Inflation läuft sie Gefahr, die konjunkturelle Erholung nach Corona abzuwürgen und Europa in eine Rezession abdriften zu lassen. Und mit weiter billigem Geld lässt sie der Preissteigerung freien Lauf. Entsprechend vorsichtig tastet sich EZB-Chefin Christine Lagarde in Richtung Kurswechsel voran und unternimmt keine weiteren Maßnahmen, das Tempo zu beschleunigen: Dass die Zinswende kommt, steht außer Frage, aber was den konkreten Zeitpunkt der Zinsanhebung und weitere Zinsschritte angeht, bleibt sie weiterhin vage. „Aus meiner Sicht werden von der heutigen EZB-Sitzung keine deutlichen Impulse auf die Bauzinsen ausgehen“, so Michael Neumann von Dr. Klein. „Die Rendite der 10-jährigen Bundesanleihen bleibt dennoch hoch. Durch die aktuellen großen Unsicherheiten könnten sie in den nächsten Wochen stark schwanken und weiter steigen – und damit auch die Bauzinsen. Solange die EZB nicht eine klare Position bezieht, wann welche Zinsschritte zu erwarten sind, setzen sich die Übertreibungen vermutlich erst einmal fort.“

Kein Rückgang bei Kreditanfragen

Für Immobilienkäufer, die aktuell auf der Suche sind, ist die Zinsentwicklung natürlich bitter“, meint Michael Neumann. Sie müssten Kompromisse bei Lage oder Größe des Eigenheims in Kauf nehmen oder neu rechnen, ob sie sich die Monatsrate leisten können – und wollen. „In Beratungsgesprächen überlegen Kunden zurzeit vereinzelt, ob sie sich für den Kauf entscheiden – vor allem, wenn sie in Gedanken noch am früheren Zinsniveau hängen. Aber insgesamt stellen wir noch keine Kaufzurückhaltung am Markt fest. Dafür sind Immobilien nach wie vor zu attraktiv, gerade in der jetzigen Inflationsphase.“ Neumann zufolge sei immer noch das nötige Eigenkapital der limitierende Faktor, nicht die Monatsrate. Denn mit den immer höheren Immobilienpreisen müssten nicht nur die ebenfalls steigenden Erwerbsnebenkosten selbst gezahlt werden – in bestimmten Konstellationen fordern die Banken darüber hinaus noch zusätzliches Eigenkapital. „Schon in den letzten Jahren lässt sich beobachten, dass Banken nicht undifferenziert jede Preissteigerung mitfinanzieren“, so der Experte.

Deutlich zugenommen hat beim Finanzierungsvermittler Dr. Klein die Nachfrage nach Anschlussfinanzierungen: Auch Immobilienbesitzer, deren Anschlussfinanzierung erst in ein, zwei oder drei Jahren ansteht, informieren sich zurzeit über ihre Möglichkeiten und vergleichen die aktuellen Angebote. „Damit schöpfen sie alle Optionen aus“, sagt Michael Neumann, „Wer erst drei oder sechs Monate vor Ablauf der Zinsbindung aktiv wird, verpasst unter Umständen den individuell besten Zeitpunkt.“ Denn unabhängig von der Zinsbindung können Kreditnehmer zehn Jahre nach Auszahlung ihr Darlehen kostenfrei kündigen und derzeit immer noch auf einen günstigeren Tarif umsteigen. Zum anderen sind angesichts vermutlich weiter steigender Zinsen Forward-Darlehen zurzeit extrem beliebt: Gegen einen Zinsaufschlag lassen sich die jetzigen Zinsen für die Zukunft festschreiben. „Der Aufschlag für diese Zinssicherheit für bis zu fünf Jahre im Voraus beträgt rund 0,2 Prozentpunkte pro Jahr, wobei viele Banken den erst ab dem 13. Monat berechnen“, so Neumann. „Und zumindest diese Kosten haben sich zuletzt nicht verändert.“

Tendenz

Kurzfristig: hohe Schwankungen

Mittelfristig: steigend

Quelle: Dr. Klein Privatkunden AG – Internet: www.drklein.de

Bilder: Dr. Klein Privatkunden AG & AdobeStock_301130832